Budování finanční rezervy na penzi je jedním z klíčových kroků k zajištění finanční nezávislosti v pozdějším věku. Mnoho lidí se při spoření na penzi spoléhá na tradiční spořicí účty, které nabízejí nízké úroky. Na druhé straně pravidelné investování, například do akciového indexu S&P 500, představuje výrazně efektivnější způsob, jak své úspory zhodnotit. Zeptali jsme se CEO obchodníka s cennými papíru Mercurius Pro, Ing. Jakuba Šrolera, proč je pravidelné investování lepší volbou než běžné spoření a proč je index S&P 500 atraktivní možností.

1. Vyšší výnosy díky růstu akciového trhu

Spořicí účty v Česku obvykle nabízejí úrokové sazby kolem 0,5–3 % ročně, což sotva stačí na pokrytí inflace (která se v posledních letech pohybuje kolem 2–3 %, někdy i výše). Naproti tomu index S&P 500, který zahrnuje 500 největších amerických společností, dosahuje dlouhodobého průměrného ročního výnosu přibližně 7–10 % (po očištění o inflaci kolem 5–7 %). Například produkt „Pravidelné investice do S&P500“ od Mercurius Pro, o.c.p., dosáhl za poslední dva roky krásný výnos 46,41%. Tento růst je poháněn ekonomickým vývojem, technologickými inovacemi a zvyšující se produktivitou firem.

Příklad: Pokud byste každý měsíc ukládali 2 000 Kč na spořicí účet s 2% úrokem, za 30 let byste naspořili přibližně 900 000 Kč. Při pravidelném investování stejné částky do S&P 500 s průměrným výnosem 7 % byste za stejnou dobu mohli mít přes 2,4 milionu Kč. Tento rozdíl je dán složeným úročením, kdy se vaše výnosy reinvestují a časem exponenciálně rostou.

2. Složené úročení: Váš největší spojenec

Složené úročení je klíčovým faktorem, díky kterému je investování efektivnější než spoření. Při spoření na účtu se úroky přičítají pouze k původní vkladové částce, a jejich růst je lineární. Při investování, například prostřednictvím ETF (exchange-traded funds) na S&P 500, se vaše zhodnocení přičítají k již zhodnocenému kapitálu, což vede k exponenciálnímu růstu. Čím dříve začnete investovat, tím větší efekt složeného úročení zažijete.

Například: Pokud začnete investovat 2 000 Kč měsíčně ve věku 25 let, do 65 let můžete mít díky složenému úročení přes 5 milionů Kč (při 7% výnosu). Pokud začnete až ve 35 letech, naspoříte za stejných podmínek jen přibližně 2,2 milionu Kč. Čas je při investování klíčovým faktorem.

3. Diverzifikace a stabilita S&P 500

Investování do S&P 500 je považováno za relativně bezpečné, protože index zahrnuje široké spektrum odvětví (technologie, finance, zdravotnictví, spotřební zboží apod.), což snižuje riziko spojené s jednotlivými akciemi. I když akciový trh zažívá výkyvy (například během finanční krize v roce 2008 nebo pandemie v roce 2020), dlouhodobý trend S&P 500 je rostoucí. Historicky se trh vždy zotavil a dosáhl nových maxim.

Naopak spořicí účty, ačkoli jsou bezpečné, nechrání vaše úspory před inflací. Reálná hodnota peněz na spořicím účtu tedy časem klesá, protože za stejnou částku si v budoucnu koupíte méně.

4. Pravidelné investování minimalizuje riziko

Pravidelné investování (tzv. dollar-cost averaging) umožňuje rozložit nákup akcií v čase, což snižuje riziko špatného načasování investice. Když trh klesá, za stejnou částku nakoupíte více podílů, a když roste, nakoupíte méně. Tento přístup eliminuje potřebu spekulovat o tom, kdy je „správný čas“ investovat, a pomáhá vyhladit průměrnou nákupní cenu.

Spořicí účty takovou flexibilitu nenabízejí – váš vklad roste stejným tempem bez ohledu na ekonomickou situaci, což znamená, že nevyužíváte příležitosti, které trh nabízí.

5. Dostupnost investování pro každého

Díky moderním investičním platformám je investování dostupné i pro běžné lidi. Poplatky za správu těchto fondů jsou často nižší než 0,5 % ročně, což znamená, že většina vašich výnosů zůstává vám. Navíc můžete začít s malými částkami – některé platformy umožňují investovat už od několika stovek korun měsíčně.

6. Daňové výhody a flexibilita

V Česku můžete při investování využít daňové výhody, například osvobození od daně z kapitálových výnosů, pokud držíte investici déle než 3 roky. Spořicí účty takové výhody nenabízejí, a úroky jsou zdaněny každý rok. Navíc investování vám dává větší flexibilitu – můžete si vybrat, kdy a jak své peníze vyberete, a přizpůsobit strategii svým potřebám.

Závěr: Investování jako cesta k finanční svobodě

Pravidelné investování do S&P 500 představuje efektivnější způsob budování finanční rezervy na penzi než běžné spoření. Díky vyšším výnosům, efektu složeného úročení, diverzifikaci a flexibilitě vám umožňuje vytvořit výrazně větší kapitál. I přes krátkodobá rizika spojená s výkyvy na trhu je dlouhodobý horizont investování do S&P 500 prověřenou strategií, která překonává inflaci a zajišťuje růst vašich úspor.

Pokud chcete zajistit, aby vaše penze odpovídala vašim životním potřebám, zvažte pravidelné investování jako základ své finanční strategie. Začněte co nejdříve, protože čas je vaším největším spojencem. S malými částkami a konzistentním přístupem můžete vybudovat rezervu, která vám zajistí klidné stáří.

Před investováním si prostudujte dostupné platformy a zvažte konzultaci s finančním poradcem, aby vaše strategie odpovídala vašim cílům a toleranci k riziku. Například Mercurius Pro, o.c.p., nabízí makléře „k ruce“ všem klientům již od minimální výše vkladu.

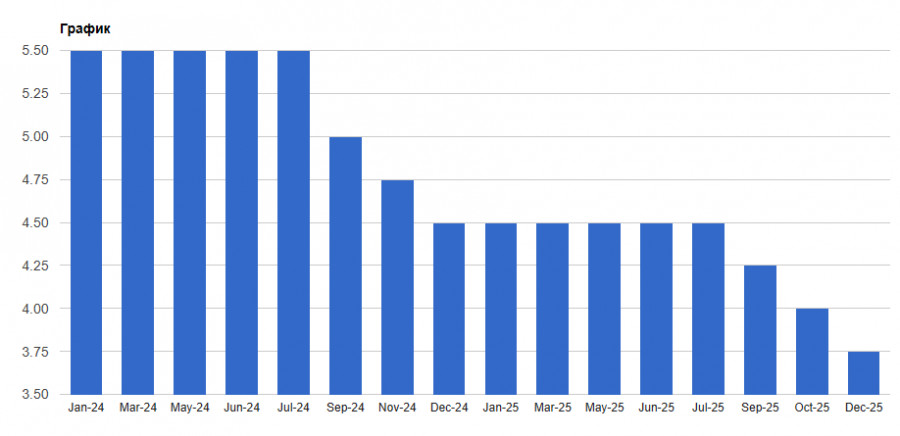

Американский доллар вновь оказался в опале после того, как представители Федеральной резервной системы США в третий раз подряд снизили процентную ставку и сохранили прогноз о снижении ставки всего один раз в 2026 году, и еще один в 2027-м.

В среду Федеральный комитет по операциям на открытом рынке проголосовал 9 к 3 за снижение базовой ставки федеральных фондов на четверть процентного пункта до диапазона 3,5%-3,75%. Комитет также внес незначительные изменения в формулировку своего заявления, намекая на большую неопределенность относительно того, когда может быть произведено следующее снижение ставок. Это оказало давление на американский доллар, но не такое сильное, на которое рассчитывали многие трейдеры.

Снижение ставки, хоть было и ожидаемое, вызвало волну дискуссий среди аналитиков. Существует опасение, что дальнейшее смягчение денежно-кредитной политики может привести к усилению инфляции, которая, несмотря на усилия ФРС, все еще остается выше целевого уровня в 2%. Некоторые эксперты полагают, что более осторожный подход к снижению ставок был бы более разумным решением, о чем заявили сразу двое представителей ФРС после заседания. Президент Федерального резервного банка Канзас-Сити Джефф Шмид и президент Федерального резервного банка Чикаго Остан Гулсби высказались за сохранение ставок на прежнем уровне.

Тем не менее, ФРС придерживается мнения, что умеренное снижение ставок необходимо для поддержания экономического роста в условиях теряющего темпы роста рынка труда.

В беседе с журналистами после заседания председатель Джером Пауэлл предположил, что ФРС предприняла достаточные меры для укрепления экономики в условиях угрозы занятости, оставив при этом процентные ставки на достаточно высоком уровне, чтобы продолжать оказывать давление на цены. «Дальнейшая нормализация нашей политики должна помочь стабилизировать рынок труда, а также позволить инфляции возобновить нисходящий тренд в направлении 2%», — сказал он.

На вопрос о том, является ли снижение ставки обязательным условием, Пауэлл уклонился от ответа, но добавил, что не рассматривает внесение изменений в ставки как базовый.

В настоящий момент инвесторы и трейдеры снизили свои прогнозы относительно снижения процентных ставок в следующем году с трех до двух. Представленные в среду разногласия и прогнозы по процентным ставкам подчеркивают дебаты среди политиков по вопросу о том, что представляет собой большая опасность для экономики США: слабость на рынке труда или упорная инфляция.

В настоящий момент уровень безработицы составляет 4,4% по сравнению с 4,1%. Цены, по данным предпочтительного для ФРС показателя инфляции, выросли на 2,8% за год по сентябрь включительно, что все еще значительно выше целевого показателя центрального банка в 2%.

В своих новых экономических прогнозах оценки чиновников указывают на одно снижение ставки в 2026 году и одно в 2027 году. Однако перспективы по процентным ставкам остаются крайне противоречивыми. Семь чиновников заявили, что выступают за сохранение ставок на прежнем уровне в течение всего 2026 года, в то время как восемь выразили поддержку как минимум двум вариантам. ФРС также повысила свой прогноз роста экономики на 2026 год до 2,3% с 1,8%, прогнозируемых в сентябре. Они также прогнозируют снижение инфляции до 2,4% в следующем году с 2,6%.

Решение снизить процентные ставки оказало давление на доллар.

Что касается текущей технической картины EUR/USD, то сейчас покупателям нужно думать над тем, как забирать уровень 1.1710. Только это позволит нацелиться на тест 1.1725. Уже оттуда можно забраться на 1.1750, но сделать это без поддержки со стороны крупных игроков будет довольно проблематично. Самой дальней целью выступит максимум 1.1777. В случае снижения торгового инструмента лишь в районе 1.1675 я ожидаю каких-либо серьезных действий со стороны крупных покупателей. Если там никого не будет, было бы неплохо дождаться обновления минимума 1.1650 либо открывать длинные позиции от 1.1615.

Что касается текущей технической картины GBP/USD, то покупателям фунта нужно забирать ближайшее сопротивление 1.3390. Только это позволит нацелиться на 1.3420 выше которого пробиться будет довольно проблематично. Самой дальней целью выступит область 1.3440. В случае падения пары медведи попытаются забрать контроль над 1.3350. Если это удастся сделать, пробой диапазона нанесет серьезный удар по позициям быков и столкнет GBPUSD к минимуму 1.3320 с перспективой выхода на 1.3285.

БЫСТРЫЕ ССЫЛКИ